Actions gratuites et Stock-Options

Définitions

Dans certaines entreprises, les collaborateurs et dirigeants peuvent bénéficier de l’attribution de stock-options et d’actions gratuites. Ces voies de rémunération alternatives ont fait l’objet de nombreuses modifications à la suite de réformes successives complexifiant les régimes juridiques et fiscaux applicables.

Les stock-options se définissent comme des options sur titres, attribués par une société à ses collaborateurs, permettant d’acquérir ou souscrire des actions sur une période donnée et à un prix déterminé. En principe, le prix proposé est inférieur à la valeur réelle du titre, le bénéficiaire réalise donc une plus-value au moment de l’acquisition. Il pourra éventuellement matérialiser une plus-value au moment de la cession selon la variation aléatoire du cours de l’action.

Les actions gratuites sont des titres d’une société attribués gratuitement à ses collaborateurs. Ces derniers deviennent propriétaires des actions à la suite d’une période d’acquisition et la cession n’est possible qu’à l’issue d’une période de conservation. De la même manière que pour les stock-options, le bénéfice à terme d’une plus-value sur les titres acquis est l’objectif recherché.

Le processus des actions gratuites et stock-options

Attribution

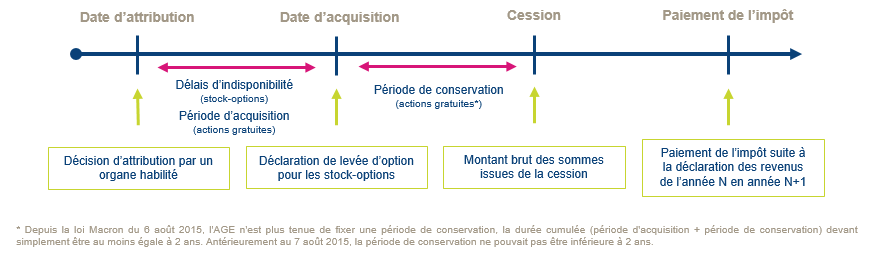

La décision d’attribution correspond à la date à laquelle les options pour les stock-options ou l’attribution des actions gratuites sont consenties aux bénéficiaires par le conseil d'administration ou le directoire.

Acquisition

Pour les stock-options, l’option est levée lorsque le délai d'indisponibilité prévu dans le règlement du plan est atteint et que le bénéficiaire décide d’acquérir les titres offerts au prix convenu. La levée de l’option est effective dès lors que le bénéficiaire déclare la levée de l’option.

Pour les actions gratuites, les attributaires deviennent propriétaires des titres à l’issue de la période d'acquisition. Cette période voit sa durée fixée par l'assemblée générale extraordinaire (AGE) et est au minimum de 1 an pour les actions attribuées par une décision postérieure au 7 août 2015. Auparavant, la période d'acquisition ne pouvait pas être inférieure à 2 ans.

Conservation

Pour les stock-options, l’entreprise peut prévoir des clauses d'interdiction de revente immédiate de tout ou partie des actions dans le règlement du plan.

Durant la période de conservation, l'attributaire propriétaire des actions gratuites n'a pas la possibilité de procéder à des cessions de ses actions. Cette période, également fixée par AGE, était obligatoire jusqu'aux actions attribuées le 7 août 2015. Désormais, la période de conservation est facultative.

La seule condition est que la durée cumulée de période d'acquisition et de période de conservation soit au moins égale à 2 ans. Il peut donc y avoir uniquement une période d'acquisition de 2 ans sans période de conservation.

Cession

C’est au moment de la cession que les plus-values d’acquisition et de cession deviennent imposables.

Le paiement de l’impôt interviendra en année N+1 suite à la déclaration des plus-values imposables au titre de l’année N en année N+1.

Fiscalité

Les règles fiscales présentées ci-après s’appliquent dès lors que les conditions relatives aux stock-options et actions gratuites ont été remplies.

Les stock-options

Pour déterminer les règles fiscales applicables aux stock-options, il convient de distinguer trois éléments qui feront l’objet d’une taxation :

- le rabais excédentaire correspondant à la différence entre la valeur réelle de l'action et le prix de souscription ou d'achat (prix d'exercice) au moment où l'option est consentie. Il est facultatif et les règles d’imposition varient en fonction du pourcentage de rabais consenti.

- La plus-value d’acquisition est égale à la différence entre le cours de l'action à la date de la levée de l'option et le prix payé par le bénéficiaire. La fiscalité sera déterminée selon la date d’acquisition des stock-options.

- La plus-value de cession, correspondant à la différence entre la valeur du titre à la date de levée de l'option et la valeur à la date de cession, est imposée selon le régime des plus-values sur cessions de valeurs mobilières.

Les plus-values d’acquisition et de cession sont imposables au titre de l'année de cession des actions issues de la levée.

Les actions gratuites

La taxation des actions gratuites se décompose en deux temps :

- le gain d’acquisition qui correspond à la valeur des actions à la date de leur acquisition définitive c'est-à-dire au terme de la période d'acquisition. La fiscalité des gains d'acquisition a fortement évolué au cours des dernières années.

- La plus-value de cession, correspondant à la différence entre le prix de cession et la valeur des actions au jour de la date d'acquisition, fait l'objet d'une imposition selon les règles de droit commun des plus-values de valeurs mobilières. En cas de réalisation d’une moins-value, cette dernière peut s’imputer sur le montant du gain d’imposition.

Le gain d'acquisition est imposable, tout comme la plus-value de cession, au moment de la vente des actions par l'attributaire.

Notre accompagnement

Le régime juridique et fiscal des stock-options et actions gratuites est aujourd’hui complexe en raison des différentes réformes qui ont conduit à l’application de plusieurs dispositifs d’imposition en fonction des dates d’attribution. C’est pourquoi, si vous détenez des actions gratuites ou des stock-options, nous pouvons vous apporter notre expertise au travers :

- D’explications sur les régimes juridiques et fiscaux applicables à votre situation,

- De simulations afin de mesurer les impacts fiscaux d’une cession,

- De stratégies pour limiter et organiser le paiement de l’impôt.

All rights reserved