Assurance vie : qu'est-ce que l'assurance vie ?

Cette page répond notamment aux questions suivantes :

Qu'est-ce qu'un contrat d'assurance vie ?

L'assurance vie comment ça marche ?

Comment fonctionne une assurance vie ?

Un contrat d'assurance vie est une convention par laquelle un assureur s'engage auprès de l'adhérent, moyennant le paiement de prime(s), à verser un capital ou une rente en cas de vie ou en cas de décès de l'assuré, au profit de l'adhérent ou d'un tiers (le bénéficiaire).

L'assurance vie est un contrat d'épargne, à ne surtout pas confondre avec «

- en cas de vie, vous toucherez ce capital valorisé (à la hausse ou à la baisse en fonction des supports financiers logés dans votre contrat d'assurance vie) ;

- en cas de décès, ce capital sera transmis à la (ou les) personne(s) que vous aurez préalablement désignée(s) dans le contrat (dans la clause bénéficiaire).

L'assurance vie est-elle toujours le placement préféré des français ?

L'assurance vie est régulièrement citée depuis de nombreuses années comme le placement préféré des Français, avec plus de 1 827

Elle répond aussi à l'une des préoccupations principales des français qui ont pris conscience de la nécessité de se constituer un complément de retraite pour palier un système de retraite par répartition en crise. En effet, si en 1960 nous comptions 4 actifs pour 1 retraité, en 2040 le rapport ne sera plus que d'un 1 actif pour 1 retraité.

La collecte en Assurance Vie ralentit néanmoins, plus spécialement sur les fonds en euros, du fait notamment de la baisse de rendement des actifs sans risque, et de la hausse des

Focus sur l'assurance vie et les

La Cour de cassation considère que si la loi autorise désormais aux

Comme le rappelle la Cour de cassation, la réalisation d'un versement de primes sur un contrat d'assurance vie relève, suivant le décret de 2008 relatif aux actes de gestion du patrimoine des personnes placées en curatelle ou en tutelle, de la catégorie des actes de disposition.

Il existe 2 grandes familles d'assurance vie

Les « contrats en Euros »

Les contrats monosupport en Euros proposent aux souscripteurs de placer leur épargne sur un actif général ou cantonné (appelé «

Le capital est protégé au jour le jour (pas de fluctuation de bourse) et chaque année, les intérêts distribués par l'assureur sont définitivement acquis aux assurés/adhérents. L'effet de cliquet leur garantit que cette participation aux bénéfices est définitivement acquise.

Les fonds en euros offrent une garantie de capital en euros courants (valeur nominale), mais pas en euros constants (en tenant compte du pouvoir d'achat). Compte tenu de leur dominante obligataire, ces supports financiers offrent un faible niveau de protection contre les effets de l'inflation.

Certains assureurs gestionnaires de fonds en euros diversifient leur portefeuille sur des actifs plus risqués comme les actions, l'immobilier, ou des placements dits « alternatifs » pour essayer de compenser les faiblesses d'un investissement purement obligataire. Cette pratique déjà assez limitée historiquement (guère plus de 5 à 15% en général) devient de plus en plus rare du fait des nouvelles normes comptables (« Solvency 2 » notamment) qui obligent les assureurs à disposer de fonds propres importants pour contre-garantir le risque pris sur ces actifs soumis à fluctuations.

De nouvelles générations de fonds en euros ont fait leur apparition depuis quelques années :

Les « fonds en euros actifs » :

Ces fonds gérés de manière active peuvent générer une performance nulle (0%) sur une année civile, et ne garantissent pas un niveau minimum de participation aux bénéfices. En contrepartie, la performance réalisée au titre d'une année peut dépasser celle des fonds en euros traditionnels. Dans tous les cas, ces fonds en euros garantissent aux souscripteurs une garantie en capital.

Les « fonds en euros différés » :

Ces fonds en euros protègent également le capital sur une année civile, mais versent les intérêts au terme d'une période de plusieurs années (8 ans par exemple) et non pas annuellement.

Les « fonds en euros-diversifiés » :

Ces fonds en euros protègent également le capital à terme (8 ans par exemple) et non pas sur une année civile. L'assureur disposant d'une plus grande souplesse de gestion, l'objectif de ces fonds en euros est de viser une performance moyenne supérieure aux fonds en euros traditionnels (mais ils peuvent également délivrer une performance moindre en fonction des gestionnaires et de la conjoncture).

Les contrats « multisupport »

Comme leur nom l'indique, ces contrats offrent aux souscripteurs la possibilité d'investir sur plusieurs supports (ou unités de compte) plus ou moins risqués : généralement des

Depuis le 30 mai 2021, les titres émanants d'associations ou de fondations sont éligibles aux investissements en unités de compte, en vertu du décret 27 mai 2021, n°2021-668. Ils sont limités à 10% de l'ensemble des encourts du contrat.

La plupart des contrats multisupport comportent au moins un fonds en Euros parmi la liste des supports, mais certains contrats en sont dépourvus et proposent en contrepartie un large choix de supports financiers (quelques centaines voire quelques milliers pour certains contrats multisupport).

Contrairement aux fonds en euros, les investissements en unités de compte sont indexés sur le prix des parts de supports d'investissement auxquels font référence ces unités de compte. Ces prix de parts sont susceptibles de fluctuer à la hausse comme à la baisse : le capital n'est donc pas garanti.

A chaque versement ou arbitrage entre supports, un nombre d'unités de compte est attribué et valorisé selon la valorisation du fonds utilisé comme sous-jacent.

Selon les contrats, le souscripteur peut choisir librement sa répartition entre les unités de compte référencées au sein du contrat, ou composer une allocation d'actifs et la faire évoluer dans le temps avec l'aide de son Conseiller, ou encore donner une délégation d'arbitrage à un professionnel de la gestion (l'équivalent d'un mandat de gestion dans un portefeuille de valeurs mobilières).

Certains contrats multisupport proposent plusieurs options de délégations d'arbitrages pouvant être données à un ou plusieurs gestionnaires.

Du monosupport en euros vers le multisupport

La loi pour la confiance et la modernisation de l'économie (créée dans le but d'encourager la détention durable d'actions) a prévu que l'assureur pouvait proposer à ses souscripteurs de transformer un contrat monosupport en contrat multisupport tout en conservant l'antériorité fiscale dudit contrat (

Cette possibilité offerte aux souscripteurs ne permet pas de changer d'assureur et ne constitue pas une obligation pour l'assureur qui peut choisir de conserver à ses contrats leur caractère monosupport en euros.

Pour entrer dans le cadre de l'amendement Fourgous, imaginé à l'époque pour autoriser le souscripteur à ne pas payer les prélèvements sociaux annuellement, la transformation impliquait d'effectuer un arbitrage comportant au minimum 20% d'investissement dans des supports en unités de compte. L'assureur pouvait lister les unités de compte prises en compte pour opérer le changer de statut du contrat, et considérer que certaines unités de compte n'entreraient pas dans le calcul des 20%.

La réglementation ayant changé quelques années après, les contrats monosupport transformés en multisupport se sont vus rattrapés par une uniformisation de la fiscalité applicable aux fonds en euros des contrats multisupport (prélèvement annuel et à la source des prélèvements sociaux) comme aux contrats monosupport en euros, sans distinction.

La différence essentielle entre un contrat monosupport en euros, et un contrat multisupport offrant une large gamme de supports financiers, reste la possibilité d'adapter l'allocation d'actifs aux changements d'objectifs du souscripteur, et/ou de conjoncture.

Cette souplesse des contrats multisupport modernes explique la disparition progressive des anciens contrats monosupport en euros.

Le transfert des contrats d'assurance vie à compter du 24 mai 2019

La loi Pacte (entrée en vigueur le 24 mai 2019) étend le dispositif « Fourgous ». Il est possible de transférer un contrat d'assurance vie vers un nouveau contrat d'assurance vie auprès de la même compagnie.

Ce transfert n'entraîne pas les conséquences fiscales d'un dénouement à condition que tout ou partie des primes versées soit affectées à l'acquisition de droits exprimés en unités de compte ou de droit donnant lieu à la constitution d'une provision de diversification (fonds euro-croissance...). Il est donc possible de transférer un contrat multisupport vers un nouveau contrat multisupport plus performant, sans perdre les avantages fiscaux liés au premier contrat.

Remarque : le projet de loi prévoyait initialement une transférabilité totale « vers une autre entreprise d’assurance ». La solution n’a pas été retenue par l’assemblée nationale, au profit d'une transférabilité plus réduite vers un autre contrat d’assurance vie souscrit auprès de la même entreprise d’assurance. La question se pose de savoir ce qu’il faut entendre par « même entreprise d’assurance » compte tenu des groupes formés par différentes compagnies mais formant, en réalité, une seule entité.

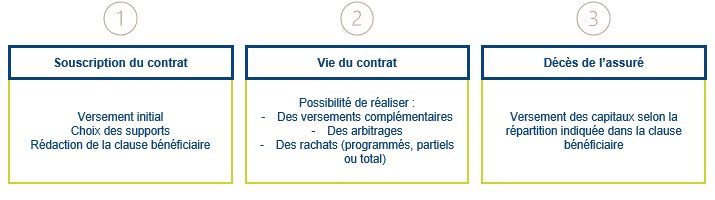

Mise en place de l'assurance vie

Plus d'informations ?

All rights reserved