Plan d'épargne retraite individuel : qu'est-ce que le PER individuel (PERin) ?

Qu'est-ce que le PER individuel (PERin) ?

Qui peut ouvrir un PER individuel (PERin) ?

Comment fonctionne un PER individuel (PERin) ?

Le PER individuel (PERin) est un produit d'épargne retraite individuel

Le PER est l'un des 3 nouveaux produits d’épargne retraite introduits par la loi Pacte du 22 mai 2019. Il est disponible depuis le 1er octobre 2019.

En tant que produit d’épargne retraite, ce plan a un horizon long terme dont l’objectif est de s’assurer des revenus complémentaires au moment de la retraite.

Le PER individuel (PERin) peut être souscrit, à titre individuel, par une personne physique. Il est souscrit à titre privé et est facultatif. Une personne peut avoir plusieurs PERin.

Il n'y a pas de restriction en termes d'âge minimum ou maximum, de résidence fiscale (la déduction du revenu global est toutefois réservée aux

Le PER individuel (PERin) peut être souscrit sous 2 formes : PER assurance ou PER compte titres.

Focus : les non-résidents peuvent-ils souscrire un PER individuel (PERin) ?

Toute personne physique peut souscrire un PER, quelle que soit sa résidence fiscale. En principe, tout souscripteur peut bénéficier de la déduction de ses revenus des versements qu'il a effectués sur son plan. Cependant, les non-résidents français ne peuvent pas bénéficier de cet avantage fiscal.

Un nouveau produit de retraite, appelé « Pan-European Personal Pension Product » (PEPP) sera commercialisé à la date d'entrée en vigueur du règlement européen qui l'a institué. Cette entrée en vigueur devrait, en principe, intervenir courant 2021.

L’objectif, lors de la création de ce produit, est de permettre aux résidents de l'

Le PER devrait être transférable sur ce plan.

Le PER offre une solution d'épargne retraite unifiée

- le PER individuel succède au PERP (Plan d'Epargne Retraite Populaire) et au contrat Madelin (contrat d'épargne retraite qui était réservé aux travailleurs non salariés).

- le PER d'entreprise collectif succède au Perco.

- le PER d'entreprise obligatoire succède au contrat « article 83 » (contrat d'assurance vie collectif souscrit par une entreprise au bénéfice de certains de ses salariés).

Des nouveaux acteurs et une offre élargie

La réforme permet désormais aux gestionnaires d’actifs de proposer des produits d�’épargne retraite. Cette possibilité va permettre d’accroitre la concurrence entre les différents acteurs du marché obligeant ces derniers à se différencier par des offres riches et des frais réduits.

Aussi, les produits d’épargne retraite pourront être couplés avec des garanties complémentaires proposées par les compagnies d’assurance, notamment en cas de décès, d’invalidité ou de perte d’autonomie.

Le transfert des contrats étant désormais possible à tout moment, cela permet de changer de gestionnaire à tout moment.

Une protection renforcée de l'épargne des français

Afin d’inciter davantage les Français à investir dans des produits d’épargne retraite, un dispositif particulier a été mis en place afin de renforcer la protection des sommes investies.

La réforme de l’épargne retraite impose aux organismes d’assurance de créer un canton comptable dédié à l’épargne retraite.

Ainsi, en cas de défaillance de la compagnie, ce canton permettra aux épargnants d’avoir un privilège sur les autres créanciers de l’organisme d’assurance.

Une généralisation de la gestion pilotée

La loi Pacte a généralisé la gestion pilotée, qui s'applique par défaut à l'ensemble des PER. Néanmoins, le souscripteur conserve toujours la possibilité de demander une gestion libre.

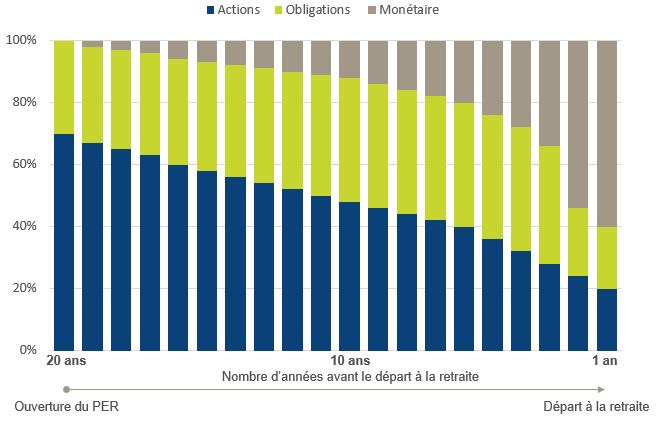

Concrètement, la gestion pilotée consiste à adopter une sécurisation progressive de l'épargne, par une gestion à horizon déléguée. Ainsi, comme l'illustre le graphique ci-dessus, plus le souscripteur se rapproche du départ en retraite, plus une sécurisation des capitaux sera réalisée. Ce graphique est réalisé à titre d'illustration, le gestion pilotée sera fonction notamment du profil de risques du souscripteur (prudent, équilibré ou dynamique), et des années le séparant de la date de son départ envisagé à la retraite.

Source : AMF

Ce mode de gestion a pour objet de servir de financement aux entreprises, de telle sorte que l'allocation doit comprendre a minima 10% de titres de PME et TPE, mais ce pourcentage peut diminuer à l’approche du départ en retraite.

Cette généralisation de la gestion pilotée s'inscrit dans un projet européen dénommé le « Pan-European Personal Pension Product », issu du règlement n° 2019/1238 du 20 juin 2019 visant à créer un cadre unique pour faciliter la transférabilité et la portabilité des plans à l'échelle de l'Union Européenne.