Quelle est la fiscalité du PERin ?

Cette page répond notamment aux questions suivantes :

Quel est l'avantage fiscal d'un PERin ?

Les versements sur le PERin sont-ils déductibles ?

Comment est fiscalisé un PERin à la sortie ?

Versements déductibles du revenu imposable

Versements volontaires pour l’ensemble des contribuables

Le PERin, par principe, permet une déductibilité des versements sur le revenu imposable (dans la limite des plafonds disponibles). Cependant, pour chaque versement, le titulaire peut renoncer à cette déduction à l’entrée, sur option explicite.

Quelle que soit l'activité professionnelle, les versements effectués sur un PERin sont déductibles pour chaque membre du

- 10% des revenus d'activité professionnelle de N-1 nets de frais, revenus retenus dans la limite de 8 PASS de N-1 (329 088 € x 10%) soit 32 909 € de déduction maximum pour les versements réalisés en 2023.

- 10% du PASS de N-1 (41 136 € x 10%) soit 4 114 € de déduction maximum pour les versements réalisés 2023.

Pour aller plus loin :

Normalement, le plafond de la sécurité sociale est revalorisé annuellement en fonction de l’évolution du salaire moyen par tête (SMPT) de l’année précédente dans le secteur marchand non agricole.

Compte tenu de la crise sanitaire liée à l’épidémie de Covid-19, le recours important à l’activité partielle affecte fortement cette évolution, car les indemnités ne constituent pas un élément de la masse salariale. La prévision d’évolution du SMPT pour 2020 serait négative (-5,7%). L’application de cette formule aurait conduit à diminuer le PASS en 2021 par rapport au PASS 2020 et aurait induit des conséquences préjudiciables en termes de droits et prestations des cotisants.

La loi de financement de la sécurité sociale pour 2021 sécurise donc le mode de calcul de l’évolution du PASS en prévoyant que son montant ne peut être inférieur à celui de l’année précédente. L'arrêté ministériel du 22 décembre 2020 reconduit donc le taux du PASS de 2020 pour 2021.

Versements volontaires des Travailleurs Non-Salariés (TNS BIC, BNC ou gérant article 62)

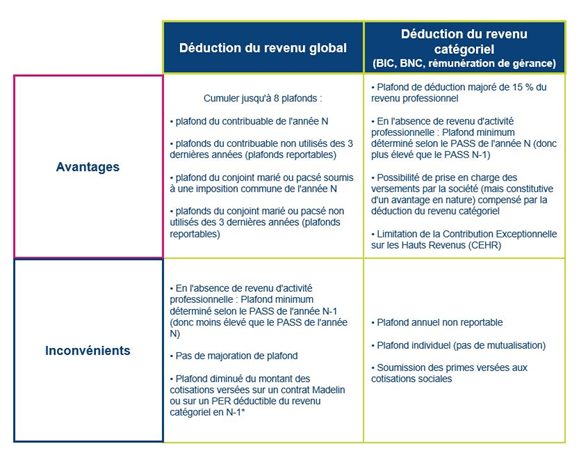

Les dirigeants et travailleurs indépendants peuvent bénéficier :

- soit d'une déduction du

revenu global , - soit d'une déduction du

revenu catégoriel (c'est-à-dire duBIC ,BNC ,BA ou de leur rémunération de gérance article 62).

Il est possible de choisir le mode de déduction en théorie pour chaque versement. Cependant, il n'est pas possible de cumuler les deux déductions au titre d'un même versement.

Pour des raisons techniques, ce choix doit être communiqué au gestionnaire lors de chaque versement, ou, sur certains plans, le choix est réalisé lors de la souscription et peut être modifié lors de chaque versement (le choix du mode de déduction n'est pas une option annuelle).

Pour les versements volontaires des indépendants

- de 10% du bénéfice imposable plafonné à 8 PASS de l'année N + 15% du bénéfice imposable compris entre 1 et 8 PASS de l'année N, soit une déduction maximum de 81 385 € pour les versements réalisés en 2023 (76 101 € pour les versements réalisés en 2022, 2021 ou 2020 , 74 969 € pour les versements réalisés en 2019).

- de 10% x PASS de l'année N, soit une déduction minimum de 4 399 € pour les versements réalisés en 2023 (4 114 € pour les versements réalisés en 2022, 2021 ou 2020 ; 4 052 € pour les versements réalisés en 2019).

Le tableau ci-après indique l'historique des déductions annuelles maximum pour l'année en cours et les 6 dernières années :

| Année | Plafond de Sécurité Sociale (PASS) de référence | 8 x PASS | Déduction maximum (10% de 8 PASS) |

| 2023 | 43 992 € | 351 936 € | 35 194 € |

| 2022 | 41 136 € | 329 088 € | 32 909 € |

| 2021 | 41 136 € | 329 088 € | 32 909 € |

| 2020 | 40 136 € | 329 088 € | 32 909 € |

| 2019 | 40 524 € | 324 192 € | 32 419 € |

| 2018 | 39 732 € | 317 856 € | 31 786 € |

| 2017 | 39 228 € | 313 824 € | 31 382 € |

Le tableau ci-après indique l'historique des déductions annuelles maximum pour l'année en cours et depuis 2000 :

| Année | Plafond de Sécurité Sociale (PASS) de référence | 8 X PASS | Déduction maximum (10% de 8 PASS) |

| 2023 | 43 992 € | 351 936 € | 35 194 € |

| 2022 | 41 136 € | 329 088 € | 32 909 € |

| 2021 | 41 136 € | 329 088 € | 32 908 € |

| 2020 | 41 136 € | 329 088 € | 32 908 € |

| 2019 | 40 524 € | 324 192 € | 32 419 € |

| 2018 | 39 732 € | 317 856 € | 31 786 € |

| 2017 | 39 228 € | 313 824 € | 31 382 € |

| 2016 | 38 616 € | 308 928 € | 30 893 € |

| 2015 | 38 040 € | 304 320 € | 30 432 € |

| 2014 | 37 548 € | 300 384 € | 30 038 € |

| 2013 | 37 032 € | 296 256 € | 29 625 € |

| 2012 | 36 372 € | 290 976 € | 29 098 € |

| 2011 | 35 352 € | 282 816 € | 28 282 € |

| 2010 | 34 620 € | 276 960 € | 27 696 € |

| 2009 | 34 308 € | 274 464 € | 27 446 € |

| 2008 | 33 276 € | 266 208 € | 26 620 € |

| 2007 | 32 | 257 472 € | 25 747 € |

| 2006 | 31 068 € | 248 544 € | 24 854 € |

| 2005 | 30 192 € | 241 536 € | 24 153 € |

| 2004 | 29 712 € | 237 696 € | 23 769 € |

| 2003 | 29 | 233 472 € | 23 347 € |

| 2002 | 28 224 € | 225 792 € | 22 579 € |

| 2001 | 27 349 € | 218 792 € | 21 879 € |

| 2000 | 26 892 € | 215 136 € | 21 513 € |

Ce montant théorique peut être diminué de versements réalisés sur l’épargne retraite et qui ont été déduits en N-1 (ex : versements volontaires réalisés au titre de certains régimes facultatifs de retraite complémentaire sur le

Il est également possible pour les membres d’un couple marié ou les partenaires liés par un PACS soumis à une imposition commune de déduire les versements dans une limite annuelle égale au total des montants déductibles pour chaque membre du couple ou chaque partenaire. Le plafond de déduction est ainsi mutualisé.

Le plafond de déduction non utilisé en année N est reportable sur l'une des 3 années suivantes. Ce report est personnel à chaque contribuable (ou foyer fiscal en cas de mutualisation des plafonds). Les cotisations versées au cours de l'une de ces 3 années sont imputées :

- en priorité sur le plafond de l'année au cours duquel le versement est réalisé,

- puis sur le plafond non utilisé de l'année N-3,

- puis sur le plafond non utilisé de l'année N-2,

- puis sur le plafond non utilisé de l'année N-1.

Fiscalité de la rente et du capital

Désormais, tous les régimes sont harmonisés ; il n’y a plus de distinctions entre les différents produits. Le régime mis en place opère une distinction, selon que les versements volontaires ont ouvert droit à déduction ou non. En effet, il est possible de renoncer à la déduction afin d’obtenir un avantage lors de la sortie des sommes.

Versements volontaires avec bénéfice de la déduction à l’entrée

En cas de versements volontaires donnant droit à réduction à l’entrée, il est désormais possible d’opter pour une sortie 100% en capital lors de la liquidation du PER. Dans ce cas, le traitement fiscal sera le suivant :

- sur le montant versé : imposition à l’

impôt sur le revenu en tant querente viagère à titre gratuit sans bénéfice de l’abattement de 10%, mais pas deprélèvements sociaux (17,2%). - sur les produits générés : taxation au

PFU ou sur option globale à l’impôt sur le revenu et auxprélèvements sociaux (17,2%). Les gains font l'objet d'un acompte de 30% prélevé par la compagnie d'assurance ou le gestionnaire.

Il est toujours possible d’opter pour une

Pour les

- 70% si le titulaire a moins de 50 ans

- 50% si le titulaire a entre 50 et 59 ans

- 40% si le titulaire a entre 60 et 69 ans

- 30% si le titulaire a plus de 69 ans

Versements volontaires avec renonciation de la déduction à l’entrée

En cas de renonciation de la déduction à l’entrée, la sortie en capital est également possible. Dans ce cas :

- le montant du versement est exonéré (d’impôt sur le revenu et de prélèvements sociaux)

- les produits issus des versements générés seront seuls imposables au

PFU ou sur option globale à l’impôt sur le revenu et auxprélèvements sociaux (17,2%).

La taxation liée à la sortie sous forme de

PERin et IFI

Pendant la phase d'épargne : le PER Assurance

Principes

Les contrats non rachetables, tels que les PER assurances, ne sont a priori pas imposables à l'

Actualité : Une Réponse Ministérielle publiée le 9 février 2023 vient de confirmer le traitement du PER quant à l’impôt sur la fortune immobilière (IFI). En effet, le Ministre de l’économie, des finances et de la souveraineté industrielle et numérique soutient, en réponse à une question qui lui a été posée, que le PER assurance est non imposable à l’IFI compte tenu de son caractère non rachetable (même s’il est investi en actifs immobiliers).

Survenance d'un cas de sortie anticipée

Le PER assurance devient imposable pour la part des unités de compte investies en actifs immobiliers lorsqu’il devient rachetable, notamment du fait de la survenance d'un cas de

Actualité : La Réponse Ministérielle du 9 février 2023 précise explicitement que « l'attention est attirée sur le fait que la simple existence de l'événement permettant le déblocage suffit à donner au contrat un caractère rachetable ».

Pendant la phase d'épargne : le PER compte titres

Le PER compte titres est, a priori, imposable pour la part des

Cependant, les actifs immobiliers détenus dans un PER compte titres ne sont pas imposables à l'

- si le titulaire détient moins de 5% du capital et des droits de vote d'une

SIIC - ou si le titulaire détient moins de 10% du capital social et des droits de vote de l'organisme qui détient les actifs immobiliers,

- ou si l'OPC, qui est propriétaire des actifs immobiliers, détient directement ou indirectement moins de 20% de biens et droits réels immobiliers imposables

- ou si les actifs immobiliers sont affectés à l'activité professionnelle de la société qui les détient.

A l'âge de départ à la retraite

Lorsque le titulaire du plan part en retraite ou atteint l'âge minimum de départ en retraite, le plan devient « rachetable » puisqu’un rachat en capital devient possible. En conséquence, les actifs immobiliers (PER compte titres) et les unités de compte immobilières (PER assurance), à l'exclusion des fonds en euro immobiliers, sont taxables à l’

Cependant, les actifs immobiliers détenus dans un PER compte titres ou PER assurance ne sont pas imposables à l'

Avertissement concernant les informations à caractère fiscal

Les informations fiscales présentes sur cette page sont génériques et concernent les investisseurs qui ont leur résidence fiscale en France.

Elles n'ont pas un caractère exhaustif et ne traitent pas tous les cas particuliers. Ces informations n'ont pas la valeur d'un conseil personnalisé. Avant toute décision, nous vous recommandons de procéder à un bilan patrimonial global.

La fiscalité peut évoluer dans le temps et si les avantages fiscaux accordés lors d'un investissement ont un caractère définitif, le régime fiscal applicable au dénouement de l'investissement peut toujours évoluer, favorablement ou défavorablement à l'investisseur.

Les informations fiscales communiquées sur cette page résument les règles applicables aux investisseurs soumis à la fiscalité française et ne sont données qu’à titre d’information générale. Elles n'ont pas vocation à constituer une analyse complète de l'ensemble des effets fiscaux susceptibles de s'appliquer à une personne en particulier.

Les personnes n'ayant pas leur résidence fiscale en France doivent se conformer à la législation fiscale en vigueur dans leur Etat de résidence en tenant compte le cas échéant de l’application d’une convention fiscale visant à éviter les doubles impositions conclue entre la France et cet Etat.

Il est toujours recommandé de nous consulter pour étudier votre situation particulière. Plus d'informations sur notre offre de bilan patrimonial global en suivant ce lien.

Par ailleurs, ces informations fiscales sont fondées sur les dispositions légales françaises actuellement en vigueur et sont donc susceptibles d'évoluer. Ces règles peuvent être affectées par des modifications législatives ou réglementaires (avec un effet parfois rétroactif) ou par un changement de leur interprétation par la jurisprudence ou par l'administration fiscale française. Les décisions d'investissement ne doivent pas reposer exclusivement sur des critères fiscaux, les règles pouvant évoluer favorablement ou défavorablement avant le dénouement de votre investissement.

Plus d'informations ?

All rights reserved